Colocar todos os fundos em uma única negociação é um erro comum que muitos traders e investidores novatos cometem. Ocorre ainda com mais frequência se o trader já teve sucesso antes. Portanto, é importante lembrar que os mercados são altamente voláteis; mesmo que sua estratégia funcione em uma negociação, ela pode falhar em outra.

Você sabia que a taxa média de sucesso de um day trader é de apenas 10%? Uma das razões para uma porcentagem tão baixa é o dimensionamento incorreto da posição. Existem inúmeras técnicas que você pode aplicar à sua estratégia, mas lembre-se de ajustá-las ao seu estilo de investimento e ao equilíbrio.

O que é dimensionamento de posição?

O dimensionamento da posição é o tamanho de uma posição em uma carteira ou a quantidade de fundos que um investidor ou trader aloca em uma negociação. O tamanho da posição varia significativamente, dependente de vários parâmetros como o saldo da conta do trader, sua tolerância ao risco e experiência nos mercados. O dimensionamento da posição pode ser aplicado a vários tipos de investimento, mas é mais comum na negociação de moedas.

Os traders e investidores aplicam vários métodos para mensurar adequadamente o tamanho de suas posições com o objetivo de controlar os riscos. Identifique alguns deles seguir.

1. Tamanho da posição fixa

Definir um tamanho de posição fixa é uma das abordagens mais simples, pois não requer cálculos matemáticos complexos. Portanto, é um dos métodos com os quais especuladores e investidores poder começar de maneira objetiva e simples. A regra é que você decida quanto dinheiro pode colocar em uma negociação e mantenha esse valor em todas as posições que abrir.

Imagine que o saldo da sua conta seja de $ 1.000. Você pode colocar o valor total em uma negociação ou dividi-lo em 10 para arriscar apenas $ 100 por posição. Não há dúvidas de que a estratégia é eficaz, pois você reduz os riscos em 10 vezes.

2. Risco fixo por negociação

Outra opção é definir uma porcentagem fixa da conta que você pode arriscar por negociação. Por exemplo, se o saldo inicial da sua conta for $ 1.000 e você decidir arriscar 1% do saldo geral, poderá perder $ 10 por negociação. Se o seu saldo cair para $ 900, você arriscará apenas $ 9 por negociação. No entanto, se sua conta subir para $ 1100, você arriscará $ 11 por negociação. Essa estratégia é ainda mais segura do que a primeira, pois permitirá que você arrisque menos se o seu capital total cair.

3. Risco máximo por todas as negociações abertas

Independentemente do seu estilo de negociação, você provavelmente abre algumas negociações simultaneamente. Como você não pode ter certeza de que todas operações serão bem-sucedidas, vale a pena limitar o risco por todas as negociações abertas. Por exemplo, você pode decidir não negociar mais de 20% do seu capital simultaneamente. Ou seja, se você atingir o limite, precisará aguardar até que pelo menos uma negociação seja fechada. Isso permitirá que você controle suas emoções e reavalie os riscos.

4. Porcentagem fixa de stop loss

A estratégia comum é aplicar uma relação risco/recompensa que diz que seu lucro potencial deve ser pelo menos duas vezes maior que sua perda potencial. Portanto, antes de colocar uma negociação, você precisa identificar o alvo que o preço pode atingir e dividi-lo pelo menos por 2 para calcular o tamanho do seu nível de stop loss (parar perda).

A porcentagem fixa de stop-loss significa que, independentemente da meta de take-profit (realizar lucro), você colocará a ordem de stop-loss na porcentagem do preço atual. Por exemplo, se o preço da ação for $ 200 e sua porcentagem de stop loss for de 5%, a ordem de stop loss deve ser colocada em $ 190.

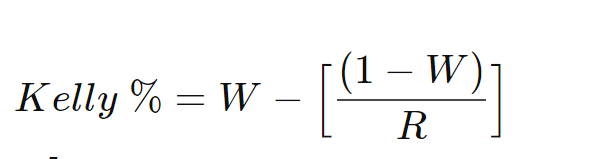

5. Critério de Kelly

A estratégia do Critério de Kelly foi desenvolvida por John L. Kelly. Geralmente é usada para maximizar a taxa de retorno avaliando a proporção riqueza-risco em uma sequência esperada de valor positivo.

A fórmula é:

Onde:

Kelly % = capital por negociação

W = porcentagem de negociações vencedoras de uma estratégia específica

R = proporção histórica de vitórias/perdas

Para determinar o tamanho da posição com o Critério de Kelly, você precisa do seguinte:

1. Calcular a porcentagem de negociações bem-sucedidas em relação às negociações gerais. Você mesmo pode determinar o número de negociações.

2. Calcule a proporção de negociações bem-sucedidas em relação às negociações perdidas.

Para lembrar

O dimensionamento da posição é um dos pilares da negociação e do investimento. Você deve sempre calcular seus fundos e certificar-se de que pode cobrir todas as perdas potenciais. Não confie no acaso e não superestime sua estratégia apenas por causa de uma negociação bem-sucedida.

Jack Schwager, um investidor e autor, disse: “Não existe um segredo único de mercado a ser descoberto, nenhuma maneira correta de negociar os mercados. Aqueles que buscam a única resposta verdadeira para os mercados nem chegaram a fazer a pergunta certa, muito menos a obter a resposta certa.”

Fontes:

Kelly Criterion: Definition, How Formula Works, History, and Goals, Investopedia

Position Sizing in Investment: Control Risk, Maximize Returns, Investopedia